SPED ECF¶

Introdução¶

O Sistema Público de Escrituração Digital (SPED) foi instituído pelo Decreto no 6.022, de 22 de janeiro de 2007, com alterações pelo Decreto no 7.979, de 8 de abril de 2013, que o definiu da seguinte maneira:

“O Sped é um instrumento que unifica as atividades de recepção, validação, armazenamento e autenticação de livros e documentos que integram a escrituração contábil e fiscal dos empresários e das pessoas jurídicas, inclusive imunes ou isentas, mediante fluxo único, computadorizado, de informações.” (Redação dada pelo Decreto no 7.979, de 8 de abril de 2013)

O projeto SPED tem como objetivos principais:

- Promover a integração dos fiscos, mediante a padronização e compartilhamento das informações contábeis e fiscais, respeitadas as restrições legais de acesso;

- Racionalizar e uniformizar as obrigações acessórias para os contribuintes, com o estabelecimento de transmissão única de distintas obrigações acessórias de diferentes órgãos fiscalizadores; e

- Tornar mais célere a identificação de ilícitos tributários, com a melhoria do controle dos processos, a rapidez no acesso às informações e a fiscalização mais efetiva das operações com o cruzamento de dados e auditoria eletrônica.

São vários os benefícios propiciados pelo SPED, entre eles:

- Diminuição do consumo de papel, com redução de custos e preservação do meio ambiente;

- Redução de custos com a racionalização e simplificação das obrigações acessórias;

- Uniformização das informações que o contribuinte presta aos diversos entes governamentais;

- Redução do envolvimento involuntário em práticas fraudulentas;

- Redução do tempo despendido com a presença de auditores-fiscais nas instalações do contribuinte;

- Simplificação e agilização dos procedimentos sujeitos ao controle da administração tributária;

- Fortalecimento do controle e da fiscalização por meio de intercâmbio de informações entre as administrações tributárias;

- Rapidez no acesso às informações;

- Aumento da produtividade do auditor-fiscal através da eliminação dos passos para coleta dos arquivos;

- Possibilidade de troca de informações entre os próprios contribuintes a partir de um leiaute padrão;

- Redução de custos administrativos;

- Melhoria da qualidade da informação;

- Possibilidade de cruzamento entre os dados contábeis e os fiscais;

- Disponibilidade de cópias autênticas e válidas da escrituração para usos distintos e concomitantes;

- Redução do “Custo Brasil”; e

- Aperfeiçoamento do combate à sonegação.

Obrigatoriedade¶

A Escrituração Contábil Fiscal (ECF) substitui a Declaração de Informações Econômico-Fiscais da Pessoa Jurídica (DIPJ), a partir do ano-calendário 2014, com entrega prevista para o último dia útil do mês de setembro do ano posterior ao do período da escrituração no ambiente do Sistema Público de Escrituração Digital (Sped).

São obrigadas ao preenchimento da ECF todas as pessoas jurídicas, inclusive imunes e isentas, sejam elas tributadas pelo lucro real, lucro arbitrado ou lucro presumido, exceto:

I - As pessoas jurídicas optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional), de que trata a Lei Complementar nº 123, de 14 de dezembro de 2006;

II - Os órgãos públicos, às autarquias e às fundações públicas;

III - As pessoas jurídicas inativas de que trata a Instrução Normativa RFB nº 1.306, de 27 de dezembro de 2012; e

IV - As pessoas jurídicas imunes e isentas que, em relação aos fatos ocorridos no ano-calendário, não tenham sido obrigadas à apresentação da Escrituração Fiscal Digital da Contribuição para o PIS/Pasep, da Contribuição para o Financiamento da Seguridade Social (Cofins) e da Contribuição Previdenciária sobre a Receita (EFD-Contribuições), nos termos da Instrução Normativa RFB nº 1.252, de 1º de março de 2012.

Há que se ressaltar que, caso a pessoa jurídica tenha Sociedades em Conta de Participação (SCP), cada SCP deverá preencher e transmitir sua própria ECF, utilizando o CNPJ da pessoa jurídica que é sócia ostensiva e o CNPJ/Código de cada SCP.

Uma das inovações da ECF corresponde, para as empresas obrigadas a entrega da Escrituração Contábil Digital (ECD), à utilização dos saldos e contas da ECD para preenchimento inicial da ECF. Ademais, a ECF também recuperará os saldos finais das ECF anterior, a partir do ano-calendário 2015. Na ECF haverá o preenchimento e controle, por meio de validações, das partes A e B do Livro Eletrônico de Apuração do Lucro Real (e-Lalur) e do Livro Eletrônico de Apuração da Base de Cálculo da CSLL (e-Lacs). Todos os saldos informados nesses livros também serão controlados e, no caso da parte B, haverá o batimento de saldos de um ano para outro.

Finalmente, a ECF apresentará as fichas de informações econômicas e de informações gerais em novo formato de preenchimento para as empresas.

Conceito¶

Art 2 - O sujeito passivo deverá informar, na ECF, todas as operações que influenciam a composição da base de Cálculo e o valor devido do IRPJ e da CSLL, especialmente quanto:

I - à recuperação do plano de contas contábil e saldos das contas, para pessoas jurídicas obrigadas a entregar a ECD relativa ao mesmo período da ECF;

II- à recuperação de saldos finais da ECF do período imediatamente anterior, quando aplicável;

III- à associação das contas do plano de contas contábil da ECF ao plano de contas referencial;

IV- ao detalhamento dos ajustes da base de cálculo da CSLL, mediante tabela de adições e exlclusões(layout);

VI- aos registros de controle de todos os valores a excluir, adicionar ou compensar em exercícios subsequentes, inclusive prejuízo fiscal e base de cálculo negativa da CSLL.

VII- aos registros, lançamentos e ajustes que forem necessários para a observância da preceitos da lei tributária relativos à determinação do lucro Real e da base de cáculo da CSLL, quando não devam, por sua natureza exclusivamente fiscal, constar da escrituração comercial, ou sejam diferentes dos lançamentos dessa escrituração.

Lei 12.973/14¶

Quando não houver lucro líquido, antes do impostos de renda e da Contribuição Social, no período de apuração a que se refere a escrituração, deverá ser utilizado o lucro líquido, antes do imposto de rednda e da contribuição social do último período de apuração informado, atualizada pela Taxa Selic, até o termo final de encerramento do período a que se refere a escrituração.

Multa por entrega incorreta:

- 3%, não inferior a R$ 100,00 (Cem Reais), do valor omitido, inexato ou incorreto.

I- Não será devida se o sujeito passivo corrigir as inexatidões, incorreções, ou omissões, antes de iniciado qualquer procedimento de ofício.

II- será reduzida em cinquenta por cento, se forem corrigidas as inexatidões, incorreções, ou omissões, no prazo fixado em intimação.

Link para consulta: <http://www.planalto.gov.br/ccivil_03/_ato2011-2014/2014/Lei/L12973.htm>

Pre-Requisitos¶

1- Revisar o cadastro da Entidade Fiscal e verificar se existe pelo menos 1 -(900)Contador e (903)Diretor.

Dica

Para cadastrar um novo responsável na Entidade acesse TaxOne → Cadastro Entidade → Aba de Responsáveis.

Para saber mais sobre Responsável clique aqui: Cadastro de Entidade - Responsáveis.

2- Revisar o plano de contas informando adequadamente a natureza das contas.

01-Ativo

02-Passivo

03-Patrimônio Líquido

04-Contas de Resultado

05-Contas de Compensação

09-Outras

O sistema segue a seguinte regra para atribuir natureza da conta:

1. Não sendo definido a Natureza da Conta o Sistema atribui automáticamente conforme as pastas de contas contábeis do SAP.

2. Caso seja informado no campo de usuário a natureza da conta contábil o sistema assumi a natureza atribuída pelo usuário.

3- Ter realizado o Encerramento Contábil. Todas as contas de Resultado (Receita, Despesa e Custos) tem que estar zeradas. Caso seja escolhida a forma de tributação do ECF - Trimestral - Obrigariamente deve existir um encerramento contábil para cada trimestre.

4- Validar o balancete para que Ativo = Passivo + Patrimônio Líquido. No ECF é exportado o saldo das contas contábeis para Balanço, sendo assim o balanço tem que estar devidamente fechado.

5- Em caso de Lucro Real ter o arquivo ECD (Sped Contábil) devidamente assinado e enviado pela receita para recuperação no ECD.

Recomendações¶

1- Recuperação de ECD Com Encerramento do Exercício Diferente dos Encerramentos da ECF

Os encerramentos do exercício na ECF seguem o período de apuração do tributo. Por exemplo, se a empresa é do lucro presumido, os encerramento do exercício da ECF serão trimestrais.

Caso a ECD recuperada tenha encerramento diferente (por exemplo, a ECD recuperada tenha apenas um encerramento anual), no momento da validação no programa da ECF, poderá aparecer uma mensagem de advertência, com o valor da diferença entre os saldos finais credores e os saldos iniciais credores. Nesse caso, a pessoa jurídica poderá ajustar os saldos por meio de alteração no registro K155 (alteração de saldo de uma ou mais contas).

Também há a opção de criar uma nova conta do plano de contas da pessoa jurídica (J050) para fazer o ajuste. Contudo, neste caso, também será necessário fazer o mapeamento desse conta para o plano de contas referencial (J051).

2- Registro do Prejuízo Fiscal do Período na Pate B do e-Lalur

Quando ocorrer um prejuízo fiscal no período (Registro M300), o procedimento a seguir é:

2.1 Criar uma conta de Prejuízos Fiscais de Períodos Anteriores no registro M010.

2.2 Registrar o saldo do prejuízo fiscal do período no registro M410 (Colocar o indicador de lançamento como “PF” – Prejuízo do Período).

Dica

Se houver compensação de prejuízos fiscais em períodos posteriores, deve ser utilizada essa conta criada na parte B para compensação no registro M300 (Linhas de código 173 e 174 do M300), com tipo de relacionamento “1” (com conta da parte B).

3. Registro da Base de Cálculo Negativa da CSLL do Período na Pate B do e-Lacs

Quando ocorrer uma base de cálculo negativa no período (Registro M350), o procedimento a seguir é:

3.1 Criar uma conta de Base de Cálculo Negativa de Períodos Anteriores no registro M010.

3.2 Registrar o saldo do prejuízo fiscal do período no registro M410 (Colocar o indicador de lançamanto como “BC” – Base de Cálculo Negativa da CSLL).

Dica

Se houver compensação de base de cálculo negativa da CSLL em períodos posteriores, deve ser utilizada essa conta criada na parte B para compensação no registro M350 (Linhas de código 173 e 174 do M350), com tipo de relacionamento “1” (com conta da parte B).

Procedimentos SPED ECF¶

Etapas do Processo¶

1- Fazer o mapeamento do Plano de Contas da empresa x Plano Referencial da ECF

Atenção

É importante ressantar que o plano de contas referencial da ECF NÃO é o mesmo do SPED Contábil sendo assim é necessário fazer o vínculo com as novas tabelas da receita.

Caso a forma de tributação da empresa seja Lucro Real, o plano referencial será baseado nas tabelas dinâmicas L100 - Balanço Patrimônial (Vincular de Contas Ativo, Passivo e Patrimônio Líquido) e L300 - Demonstração de Resultado (Vincular Contas de Resultado).

Caso a forma de tributação da empresa seja Lucro Presumido, o plano referencial será baseado nas tabelas dinâmicas P100 - Balanço Patrimônial (Vincular de Contas Ativo, Passivo e Patrimônio Líquido) e P150 - Demonstração de Resultado (Vincular Contas de Resultado) .

Atenção

Apesar dos planos serem parecidos existem contas diferentes!

2- Criar uma nova escrituração

Clique em Nova Escrituração:

Preencha os campos com as informações da empresa:

Selecione os parâmetros complementares:

Uma mensagem para confirmação será exibida:

Após isto é necessário carregar as informações sobre as contas contábeis. Clique no botão para Carregar Plano de Contas e Saldos:

Verifique os dados do Balanço e clique no botão para Carregar os Saldos se necessário:

Depois os dados da Demonstração de Resultado e clique no botão para Carregar os Saldos se necessário:

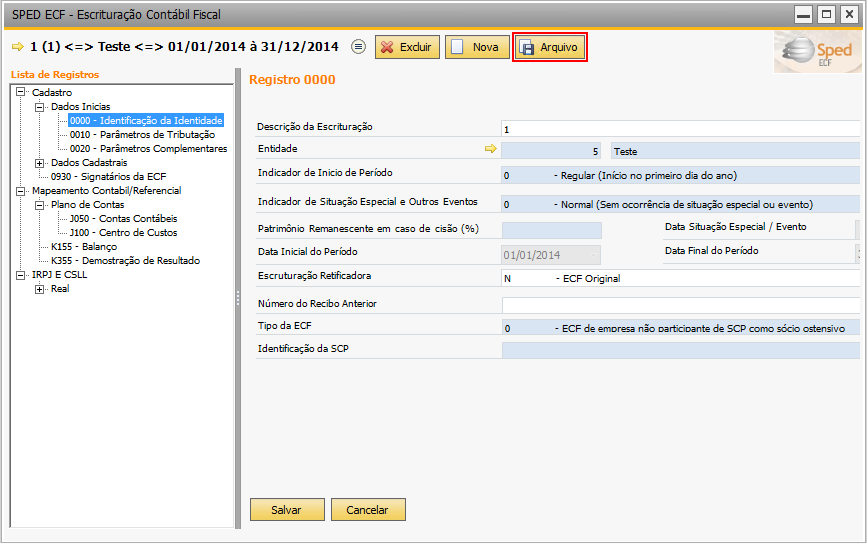

3- Gerar o arquivo

Para gerar o arquivo para envio basta clicar no botão Arquivo:

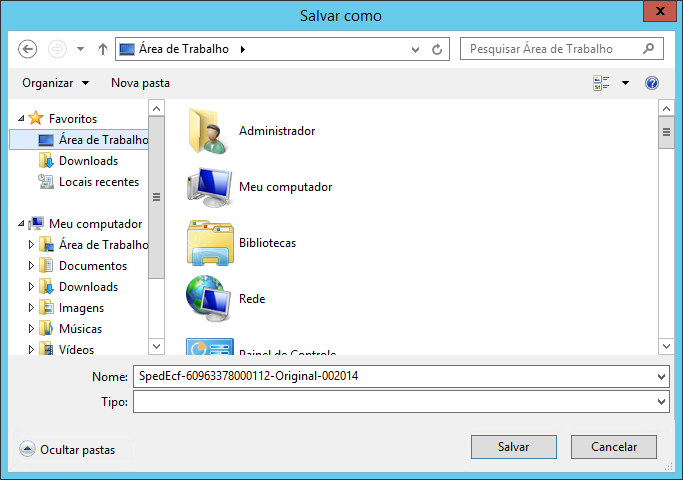

E indicar onde deseja salvar o mesmo:

Então o arquivo estará disponível para envio na pasta indicada.